- Отрасли

- Решения

- Клиенты и проекты

- Платформы

- О компании

- Услуги

Автоматизация микрокредитных организаций

Публикации

7 Апреля 2016

Комплексная автоматизация Микрофинансов: акцент на взыскание

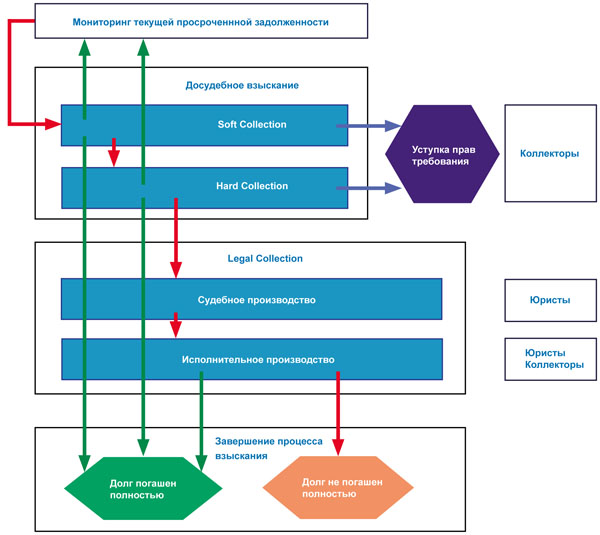

Рис.1 Стадии и тактики взыскания

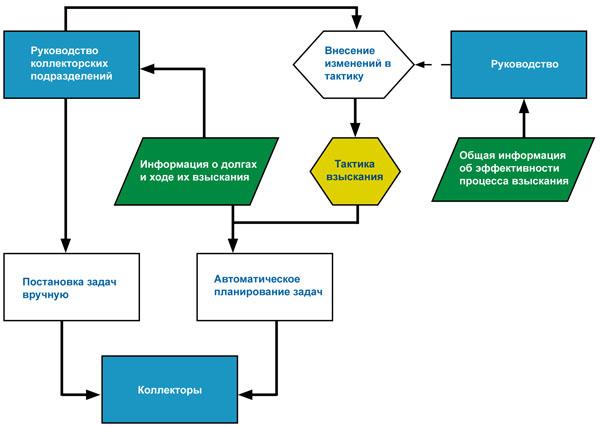

Рис. 2. Управление процессом взыскания на досудебной стадии (Soft и Hard Collection)

Источник публикации:

Журнал МикроFinance+, №4 (25) 2015

| В автоматизации деятельности МФИ в настоящее время просматриваются две основные тенденции. Во-первых, надзор за микрофинансовыми организациями стал осуществлять банковский регулятор — Центральный Банк. И он уже начал диктовать более жесткие правила: например, с 1 января 2018 года все МФО перейдут на новые правила учета и план счетов, близкие к банковским. До этого момента будут разработаны новые формы отчетности и новые нормативы. Это значит, что возможности для «регуляторного арбитража», существующие сегодня между жестким надзором за банками и гораздо более мягким режимом для МФИ, постепенно будут сворачиваться, и микрофинансовым компаниям потребуются новые решения для автоматизации бэк-офисных функций (учета, отчетности, расчета нормативов и резервов), приближенные к банковским. Рост регуляторной нагрузки приведет к тому, что часть МФИ просто закроется, уйдет в тень, или будет поглощена более крупными игроками, основная масса игроков придут к тому, что будут больше вкладывать в развитие технологий. Поэтому мы абсолютно уверены, что существенная часть МФИ, столкнувшись с регуляторным прессингом, вскоре обратятся к банковским разработчикам. Тем более, что у нас есть предложения, адекватные по уровню доступности, например, облачное решение. | Вторая тенденция в автоматизации МФО — это повышение их интереса к мощным фронтальным решениям, особенно у крупнейших игроков этого сектора. Да, у них часто практикуются специфичные схемы взыскания задолженности, присутствует еженедельный график погашения, и для этого рынка нужны отдельные решения. Однако это — решения, очень близкие к банковским кредитным конвейерам и взысканию, работающие на тех же платформах. При этом, с нашей точки зрения, сейчас острота спроса на решения в сфере сбора задолженностей для МФО даже выше, потому что у них, объективно, больше доля плохих ссуд в общем портфеле и меньше обеспеченных займов. С 2011 года компания «ПрограмБанк» разрабатывает полнофункциональное решение для микрофинансовых компаний ПрограмБанк.КредитМикро. Платформа «Програмбанк.КредитМикро» предназначена для комплексной автоматизации микрофинансовой деятельности и позволяет автоматизировать как фронтальные бизнес-процессы, например, кредитный конвейер и единое окно обслуживания клиентов, включая задачи анализа заемщиков, управления рисками, так и процессы учета операций по единому плану счетов и подготовки отчетности для ЦБ РФ. | |

| В данной статье мы остановимся на очень актуальном сейчас направлении: комплексном решении по взысканию долгов. В текущей рыночной ситуации микрокредитные организации предпочитают решения, которые дадут быструю и, главное, прогнозируемую финансовую отдачу. «Коллекшн»— это один из примеров, когда автоматизация позволяет сэкономить на услугах аутсорсинга. Типичный пример функции, ранее предаваемой на аутсорсинг, а теперь возвращающейся в микрокредитные организации, это сбор просроченной задолженности, особенно по необеспеченным займам. Если еще до конца прошлого года многие организации ограничивались процедурами soft collection, проводимыми силами собственного контакт-центра, а портфели с длительной просрочкой предавали на взыскание коллекторским агентствам, то сегодня многие МФИ предпочитают взыскивать непогашенные долги самостоятельно, продавая коллекторам «остаточные» портфели с более значительной просрочкой. | В помощь коллекторским подразделениям МФИ, «ПрограмБанк» в составе решения «ПрограмБанк.КредитМикро» разработал подсистему «Взыскание», предназначенную для хранения, обработки и анализа всей информации, связанной с должниками и их просроченной задолженностью, а также для информационной поддержки, планирования и контроля непосредственной работы с должниками на всех стадиях взыскания (см. рис.1). В информационной подсистеме «ПрограмБанк.Взыскание» поддерживаются различные бизнес-роли сотрудников и группы должников, создаются и настраиваются различные тактики взыскания. Применение их к различным группам должников дает возможность планировать задачи для сотрудников как автоматически, так и линейными руководителями вручную. Например, если указать в тактике взыскания, что на стадии «soft collection» необходимо ежедневно звонить заемщику, а на стадии «hard» — звонить каждый день и заемщику и всем поручителям, то в системе это будет планироваться. При этом ничто не мешает линейному руководителю, кроме этих звонков, запланировать еще один звонок или выезд на дом, или отменить то, что запланировано в системе. | |

Рис.1 Стадии и тактики взыскания

| Также в подсистеме налажена работа с так называемыми «обещаниями должников»: в системе не только отслеживается их выполнение, но и возможна смена тактики взыскания с учетом обещаний, которые признаются заслуживающими доверия — есть такая стадия в работе с обещаниями. Например, если обещание получено, и оно признано заслуживающим доверия, то до обещанной даты должника можно не беспокоить, и все задания по контактам с этим должником будут отменены. Укрупненная схема управления процессом взыскания на досудебной стадии приведена на рис. 2. Тактики взыскания легко настраиваются и перестраиваются сотрудниками МФИ, при наличии у них соответствующих полномочий. Также мы можем настраивать не только тактики работы с должниками или группами должников, но и логику организации рабочего места, меняя полномочия сотрудника в широких границах: от выполнения потока задач, определяемых в системе или руководителем, до самостоятельного анализа каждого порученного должника и выбора тактики работы с ним. Настраиваются и триггеры перевода взыскания по стадиям, а также необходимость акцепта этих переводов со стороны уполномоченного сотрудника. | Мы поставляем подсистему «ПрограмБанк.Взыскание» с предварительно настроенной логикой, и в процессе внедрения меняем ее под принятые в банке процедуры взыскания. В информационной подсистеме «ПрограмБанк.Взыскание» можно сгруппировать должников по тем или иным показателям, делать выборки и устанавливать фильтры, осуществлять collection scoring и т.д. Наше решение успешно интегрируется с инструментами для разработки скоринговых карт и других методик оценки должников. Подсистема «ПрограмБанк.Взыскание» позволяет вести всю историю контактов, хранить и вести все документы и их сканированные образы, в том числе, отражающие все взаимодействия банка с клиентом (письма, договоры, заявления и так далее), хранить аудиозаписи переговоров, позволяет вести по документы по судебному процессу и исполнительному производству. | |

Рис. 2. Управление процессом взыскания на досудебной стадии (Soft и Hard Collection)

| Если система при внедрении интегрируется с другими информационными системами микрофинансовой компании (АТС, бэк-офи, CRM или MDM-системой с единой информационной карточкой клиента, и другими), то вся информация по должнику, все документы, записи переговоров и так далее поступают в систему автоматически. | Клиентская часть системы реализована в виде web-интерфейса, доступного из любого браузера (например, Google Chrome или Firefox). Соответственно, коллектор может работать с системой удаленно, например, с планшета. Поддерживается работа с web-камерой, и все фотографии, сделанные при работе в системе на выезде, автоматически прикрепятся к карточке должника. | |

Журнал МикроFinance+, №4 (25) 2015

Новости

Применение Activity Based Costing для расчета себестоимости продуктов Автоматизация бюджетирования многофилиального коммерческого банка без программирования Успешное внедрение комплаенс-сервиса с применением методов нечеткого поиска |

| 1989-2025 © ПрограмБанк тел.: +7(495) 651-84-84 info@programbank.ru |

Мы в соцсетях: |

|

|

|

Карта сайта |

| Политика по обработке персональных данных | |||||